Lohnabrechnung & Gehaltsabrechnung – So geht’s

Inhaltsverzeichnis

1. Was genau ist eine Lohnabrechnung?

Die Lohnabrechnung dokumentiert die Bestandteile des Lohns bzw. Gehalts eines Mitarbeiters in einem bestimmten Zeitraum.

In der Regel enthält eine Lohnabrechnung daher Angaben zur Höhe des Arbeitsentgelts, Zuschläge, Abzüge sowie sonstige Vergütungen.

Auf der Lohnabrechnung wird der Lohn bzw. das Gehalt genau aufgeschlüsselt, um die Entgeltzahlung nachvollziehbar zu machen. In der Regel wird die Lohnabrechnung monatlich erstellt.

Andere Begriffe für die Lohnabrechnung sind Gehaltsabrechnung, Lohnendabrechnung oder Monatsabrechnung.

Lohnempfänger erhalten eine Lohnabrechnung. Sie werden nach erbrachten Arbeitsstunden bezahlt, der monatliche Lohn kann daher variieren. Für die Lohnabrechnung ist daher eine genaue Aufschlüsselung des Entgelts im Hinblick auf Nachvollziehbarkeit und Transparenz besonders wichtig.

Gehaltsempfänger erhalten eine Gehaltsabrechnung. Da jeden Monat eine fixes Arbeitsentgelt ausbezahlt wird, spielt hier die Anzahl der Arbeitsstunden keine Rolle.

Der Begriff Entgeltabrechnung als neutrale Variante wird für sowohl für Lohn- als auch für Gehaltsempfänger verwendet.

2. Fragen zur Lohnabrechnung

2.1 Wie wird eine Lohnabrechnung gemacht?

Die Lohnabrechnung wird in der Regel monatlich erstellt und enthält eine Aufschlüsselung des Entgelts für den betreffenden Monat.

Kleine und mittelständische Unternehmen lagern die Lohnabrechnung meist in ein externes Buchhaltungsbüro oder an den Steuerberater ihres Vertrauens aus.

Größere Unternehmen haben oft eine eigene interne Abteilung für Buchhaltung und Lohnverrechnung.

In jedem Fall muss der Arbeitgeber für jeden Beschäftigten ein Lohnkonto mit einer Zusammenstellung des Entgelts führen. Bei Lohnempfängern dient ein Stundennachweis als Basis für die Abrechnung.

2.2 Ist eine Lohnabrechnung Pflicht?

Jeder Beschäftigte muss eine Lohn- oder Gehaltsabrechnung erhalten. Jeder Arbeitgeber ist daher gesetzlich verpflichtet eine Entgeltabrechnung für seine Mitarbeiter zu erstellen.

Die Abrechnung enthält jedenfalls Angaben zum Abrechnungszeitraum sowie Details dazu, wie sich das Arbeitsentgelt zusammensetzt.

2.3 Wer macht Lohn- und Gehaltsabrechnungen?

Jeder Arbeitgeber muss eine Lohn- bzw. Gehaltsabrechnung für seine Mitarbeiter erstellen.

Werden die Arbeitnehmer auf Stundenbasis bezahlt (Lohnempfänger), muss der Arbeitgeber eine Lohnabrechnung erstellen. Für Beschäftigte, die ein fixes Monatsgehalt unabhängig von der Anzahl geleisteter Arbeitsstunden beziehen (Gehaltsempfänger), wird eine Gehaltsabrechnung erstellt.

2.4 Was muss laut Gesetz in einer Lohnabrechnung enthalten sein?

Laut Entgeltbescheinigungsverordnung muss die Lohnabrechnung in Deutschland mindestens folgende Daten enthalten:

- Name und Anschrift des Arbeitgebers

- Name, Anschrift und Geburtsdatum des Arbeitnehmers

- Datum des Beschäftigungsbeginns sowie des Beschäftigungsendes, falls es sich um die letzte Abrechnung handelt

- Steuerklasse und Steueridentifikationsnummer

- Abrechnungszeitraum

- Anzahl der Steuer- und Sozialversicherungsbeiträge

- Beitragsgruppenschlüssel und zuständige Einzugsstelle für den Gesamtsozialversicherungsbeitrag

2.5 Wann muss eine Lohnabrechnung erstellt werden?

In Deutschland verpflichtet die Gewerbeordnung den Arbeitgeber für jeden Beschäftigten eine Lohn- oder Gehaltsabrechnung für den Abrechnungszeitraum zu erstellen.

Für Lohnempfänger muss grundsätzlich nur für den ersten Abrechnungszeitraum eine Abrechnung erstellt werden, solange sich keine Daten oder Beträge ändern. Erst wenn das der Fall ist, muss eine erneute Abrechnung erstellt werden.

Der Arbeitnehmer kann vom Arbeitgeber aber jederzeit eine weitere Entgeltbescheinigung verlangen.

3. Inhalte einer Lohn-/Gehaltsabrechnung

Der Arbeitgeber muss ein Lohnkonto für jeden seiner Mitarbeiter führen. Dieses ist die Basis für die Lohn- bzw. Gehaltsabrechnung und enthält die dafür notwendigen Daten zur Berechnung des Bruttogehalts.

Neben dem Bruttogehalt sind Sozialversicherungsbeiträge, Zuschläge, Sachbezüge und sonstige Bezüge sowie die Lohnsteuer relevante Daten für die Abrechnung.

Auf Grundlage der Daten des Lohnkontos wird das Nettogehalt des Arbeitnehmers berechnet.

3.1. Inhalte – Lohnabrechnung in Deutschland

In Deutschland muss die Lohnabrechnung unter anderem folgende Daten enthalten:

- Personaldaten des Arbeitnehmers

- Versicherungsnummer des Arbeitnehmers

- Abrechnungszeitraum

- Angaben zum Beginn des Arbeitsverhältnisses (bei letzter Abrechnung vor Beendigung deselben auch das Enddatum)

- Lohnsteuerklasse

- Brutto- und Nettogehalt

- Sozialversicherungsbeiträge

- Steuerbeträge

- Zuschläge, Sachbezüge und sonstige Bezüge

3.2. Inhalte – Lohnabrechnung in Österreich

In Österreich enthält eine Lohn- bzw. Gehaltsabrechnung in der Regel unter anderem folgende Punkte:

- Name des Arbeitgebers

- Name des Arbeitnehmers

- Personalnummer, falls vorhanden

- Eintrittsdatum

- Grundentgelt

- Brutto- und Nettobezug

- Normalstunden sowie Mehr-/Überstunden

- Zuschläge, Zulagen, Prämien und Abgaben

3.3. Inhalte – Lohnabrechnung in der Schweiz

Die Lohnabrechnung in der Schweiz umfasst üblicherweise folgende Angaben:

- Angaben (Name und Anschrift) zu Arbeitgeber und Arbeitnehmer

- Versichertennummer des Arbeitnehmers

- Brutto- und Nettolohn

- Zuschläge, Zulagen

- Abzüge wie Arbeitnehmerbeitrag und Versicherungsbeiträge

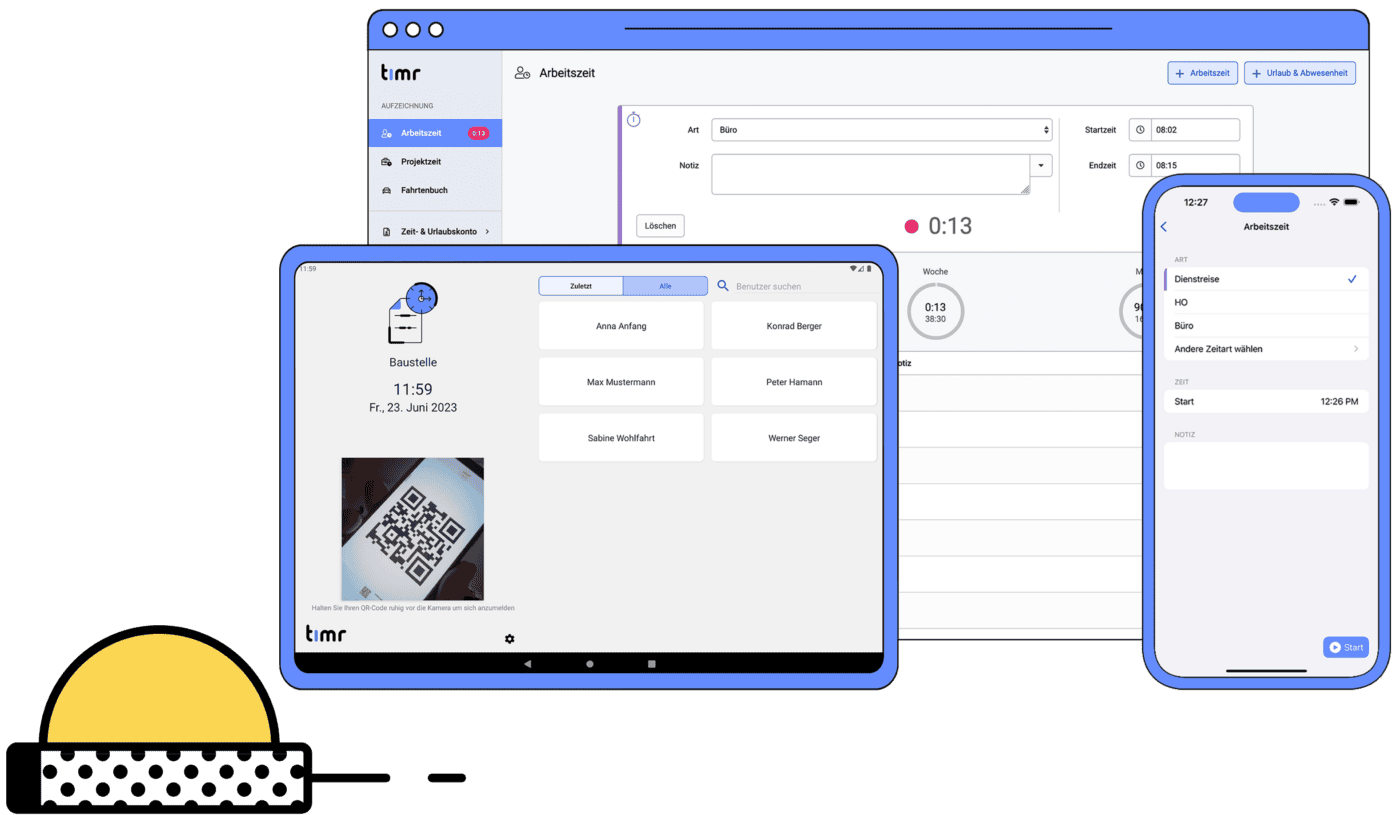

4. Digitale Zeiterfassung als grundlegende Basis für eine korrekte Lohnabrechnung

Jedes Unternehmen – ob klein oder groß – muss für seine Beschäftigten Lohn-/Gehaltslisten und ein entsprechendes Lohn-/Gehaltskonto führen.

Kleinere Firmen holen sich dafür meist die Unterstützung eines Buchhaltungsbüros oder Steuerberaters, während in größeren Unternehmen eigens dafür zuständige Abteilungen für die Lohnbuchhaltung verantwortlich sind.

In jedem Fall wird die Lohnabrechnung heutzutage überwiegend computergestützt durchgeführt. Eigene Lohnverrechnungsprogramme erleichtern die Abwicklung.

Um den Zeitaufwand für die Lohnabrechnung aber tatsächlich in Grenzen halten zu können ist bereits die Erfassung der Arbeitszeiten der Mitarbeiter ein essentieller Faktor.

Werden Papierstundenzettel als Basis verwendet, sind die Angaben oft ungenau, werden nicht zeitgerecht eingereicht und müssen erst wieder manuell in das Lohnabrechnungsprogramm eingegeben werden. Das ist zeitintensiv und fehleranfällig.

Entscheidend für eine gut geführte Lohnabrechnung ist daher eine gute Zeiterfassung.

Die meisten Unternehmen setzen daher auch in diesem Bereich bereits auf eine digitale Variante. Nicht nur, dass die Erfassung der Arbeitsstunden damit erheblich erleichtert wird und Sie damit Zeit sparen. Die Unterlagen sind damit auch detailgenau, immer aktuell und stehen vor allem jederzeit in digitaler Form zur Verfügung.

Die Übertragung in die entsprechende Lohnabrechnungssoftware ist damit kinderleicht und schnell erledigt.

5. Aufbewahrungspflicht im Rahmen der Lohnabrechnung

Lohnabrechnungen sind Bestandteil der Buchhaltung eines Unternehmens. Dokumente im Zusammenhang mit der Buchhaltung müssen in Deutschland grundsätzlich zehn Jahre aufbewahrt werden.

Da die Unterlagen der Lohnabrechnung für die Lohnsteuer relevant sind, muss aus steuerrechtlicher Sicht jedenfalls eine Aufbewahrungsfrist von sechs Jahren eingehalten werden.

Die gesetzlichen Aufbewahrungsfristen gelten für den Arbeitgeber.

Arbeitnehmer sind gesetzlich nicht dazu verpflichtet die Lohnabrechnung aufzubewahren. Da diese allerdings als Einkommensnachweis dient und ein solcher immer wieder in unterschiedlichen Lebensbereichen benötigt wird (beispielsweise bei der Vergabe eines Kredits oder der Beantragung von Förderungen und Zuschüssen), ist auch für Arbeitnehmer die Aufbewahrung der Lohnabrechnung ratsam.