Minijob in Deutschland: Übersicht, Regeln & Vor- und Nachteile

Ob als Aushilfe im Restaurant oder als Zusatzverdienst neben der Hauptbeschäftigung: In Deutschland können Arbeitnehmer eine geringfügige Beschäftigung, genannt Minijob, ausüben.

In diesem Artikel erklären wir Ihnen, was ein Minijob ist, welche Regelungen gelten und was die Vorteile und Nachteile für Arbeitgeber sowie Arbeitnehmer sind.

Inhaltsverzeichnis

Definition: Was ist ein Minijob?

Ein Minijob ist eine geringfügige Beschäftigung in Deutschland. Diese ist gesetzlich in § 8 Viertes Buch Sozialgesetzbuch (SGB IV) geregelt.

Es werden 2 Arten unterschieden:

- Geringfügig entlohnte Beschäftigung (mit einer Verdienstgrenze)

- Kurzfristige Beschäftigung (mit einer Grenze für die Arbeitszeit)

Bei beiden Arten können Minijobber sowohl im Gewerbe als auch im Privathaushalt arbeiten. Gewerbliche Minijobs sind z.B. Kellner oder Aushilfen im Verkauf. Zu Minijobs im Privathaushalt zählen u.a. Kinderbetreuung, Haushaltshilfen oder Tiersitter.

Achtung

Als Arbeitgeber müssen Sie Minijobber bei der Minijob-Zentrale anmelden – sowohl gewerbliche Minijobs als auch Minijobs im Privathaushalt.

Minijob als geringfügig entlohnte Beschäftigung

Bei der geringfügig entlohnten Beschäftigung darf der monatliche Verdienst von einem Arbeitnehmer eine bestimmte Grenze nicht überschreiten (2024: 538 Euro monatlich). Falls doch, wird aus dem Minijob ein Midijob (2024: Verdienst von 538,01 Euro bis 2.000 Euro monatlich).

Die Geringfügigkeitsgrenze von Minijobs ist dynamisch gestaltet und orientiert sich am gesetzlichen Mindestlohn (vgl. § 8 Abs. 1a Viertes Buch Sozialgesetzbuch SGB IV). Erhöht sich also der gesetzliche Mindestlohn, steigt auch die Geringfügigkeitsgrenze automatisch entsprechend an.

Minijob als kurzfristige Beschäftigung

Bei der kurzfristigen Beschäftigung spielt die Höhe des monatlichen Entgelts eines Arbeitnehmers keine Rolle. Stattdessen gibt es eine Begrenzung, was die Arbeitszeit betrifft: Arbeitnehmer dürfen im Laufe eines Kalenderjahres nicht mehr als 3 Monate oder 70 Arbeitstage beschäftigt sein.

Wie hoch ist die Verdienstgrenze für Minijobs aktuell?

Minijob-Verdienstgrenze für 2024

Am 01. Januar 2024 wurde der Mindestlohn in Deutschland auf 12,41 Euro brutto pro Stunde angehoben (vgl. Bundesregierung). Dadurch wurde auch die Geringfügigkeitsgrenze angepasst.

Im Jahr 2024 liegt die Verdienstgrenze für Minijobs bei 538 Euro im Monat (vgl. Bundesministerium für Arbeit und Soziales).

Minijob-Verdienstgrenze für 2025

Für das Jahr 2025 ist bereits die nächste Erhöhung des gesetzlichen Mindestlohns in Deutschland geplant: 12,82 Euro brutto pro Stunde (vgl. Bundesregierung).

Ab dem 01. Januar 2025 wird die Minijob-Verdienstgrenze 556 Euro pro Monat betragen (vgl. Bundesanzeiger).

Wie viele Stunden können Minijobber pro Monat maximal arbeiten?

Die maximale Anzahl an Arbeitsstunden, die ein Minijobber im Monat leisten kann, hängt von seinem Stundenlohn und der entsprechenden jährlichen Minijob-Verdienstgrenze ab.

Die Formel zur Berechnung der maximalen Arbeitszeit von Minijobbern lautet:

Verdienstgrenze / Stundenlohn = maximale Anzahl an Arbeitsstunden im Monat

Beispiel:

Bei einer Verdienstgrenze von 538 Euro im Monat (Stand 2024) ergeben sich folgende maximale Arbeitszeiten im Monat je nach Höhe des Stundenlohns:

Stundenlohn (brutto) | Maximale Anzahl an Arbeitsstunden im Monat |

|---|---|

| 12,41 Euro | 43,35 Stunden |

| 14 Euro | 38,43 Stunden |

| 19 Euro | 28,32 Stunden |

Dürfen Minijobber mehr Stunden arbeiten als die maximal geregelte Arbeitszeit?

Minijobber, die den Mindestlohn verdienen, dürfen monatlich maximal 50 % mehr arbeiten als vertraglich vereinbart (vgl. § 2 Mindestlohngesetz). Wenn ein Minijobber mehr als den Mindestlohn verdient, gilt diese Einschränkung nicht.

Zum Beispiel: Bei einem Mindestlohn von 12,41 Euro und einer maximalen Arbeitszeit von 43,35 Stunden im Monat sind das 21,7 Überstunden pro Monat.

Wie viele Minijobs sind gleichzeitig erlaubt?

Mehrere Minijobs als geringfügig entlohnte Beschäftigungen

Ob Beschäftigte mehrere Minijobs mit Verdienstgrenze gleichzeitig ausüben dürfen, hängt davon ab, ob sie auch einer Hauptbeschäftigung nachgehen oder nicht. Dies gilt für Minijobs in Gewerben und für Privathaushalten

Versicherungspflichtiger Hauptbeschäftigung plus Minijob:

- Arbeitnehmer dürfen nur 1 Minijob ausüben.

- Die monatliche Verdienstgrenze des Minijobs darf nicht überschritten werden.

Beispiel

- Marc ist hauptbeschäftigt als Landschaftsgärtner tätig und verdient monatlich 1.700 Euro.

- Nebenbei hilft er einer Familie bei der Gartenpflege und erhält dafür zusätzlich 230 Euro im Monat.

- Würde Marc nun einen weiteren Nebenjob annehmen und 180 Euro dazuverdienen, würde er zwar mit beiden Minijobs die monatliche Verdienstgrenze von 538 Euro nicht überschreiten (Stand Verdienstgrenze: 2024).

- Aber: Es ist nur 1 Minijob mit Verdienstgrenze neben einer Hauptbeschäftigung erlaubt.

- Der zweite Nebenjob wird mit der Hauptbeschäftigung zusammengerechnet und überschreitet die monatliche Verdienstgrenze von 538 Euro (Stand Verdienstgrenze: 2024). Dadurch gilt dieser Nebenjob nicht als Minijob und muss als sozialversicherungspflichtige Beschäftigung gemeldet werden.

Ohne versicherungspflichtige Hauptbeschäftigung mehrere Minijobs:

- Arbeitnehmer dürfen mehrere Minijobs gleichzeitig ausüben.

- Der monatliche Verdienst der Minijobs darf insgesamt die Geringfügigkeitsgrenze nicht überschreiten.

Beispiel

- Anita arbeitet als Aushilfe in einer Bar und erhält dafür 280 Euro monatlich.

- Sie verdient zusätzlich 250 Euro im Monat als Reinigungskraft.

- Da sie keine versicherungspflichtige Hauptbeschäftigung ausübt und die monatliche Verdienstgrenze von 538 Euro insgesamt nicht überschritten wird, darf sie beide Minijobs ausüben (Stand Verdienstgrenze: 2024).

Mehrere Minijobs als kurzfristige Beschäftigungen

Arbeitnehmer können mehrere kurzfristige Beschäftigungen gleichzeitig ausüben:

- Es werden alle Zeiten der kurzfristigen Beschäftigungen in einem Kalenderjahr zusammengezählt.

- Insgesamt dürfen diese Zeiten die Minijob-Grenze von 70 Arbeitstagen oder 3 Monaten in einem Kalenderjahr nicht überschreiten.

Beispiel

- Hanna ist Kellnerin bei 2 verschiedenen Arbeitgebern.

- Von Mai bis August arbeitet sie an insgesamt 52 Arbeitstagen bei Arbeitgeber A.

- Im September ist Hanna für 10 Arbeitstage bei Arbeitgeber B beschäftigt.

- Da sie auf nicht mehr als 70 Arbeitstage in einem Kalenderjahr kommt, ist die Ausübung beider Beschäftigungen erlaubt.

Besteht bei Minijobs eine Pflicht zur Arbeitszeiterfassung?

Ja. Nach § 17 des Mindestlohngesetzes sind Sie als Arbeitgeber dazu verpflichtet, die Arbeitszeiten von Ihren geringfügigen Beschäftigten aufzuzeichnen. Die Aufzeichnungspflicht gilt nicht für Minijobber in Privathaushalten.

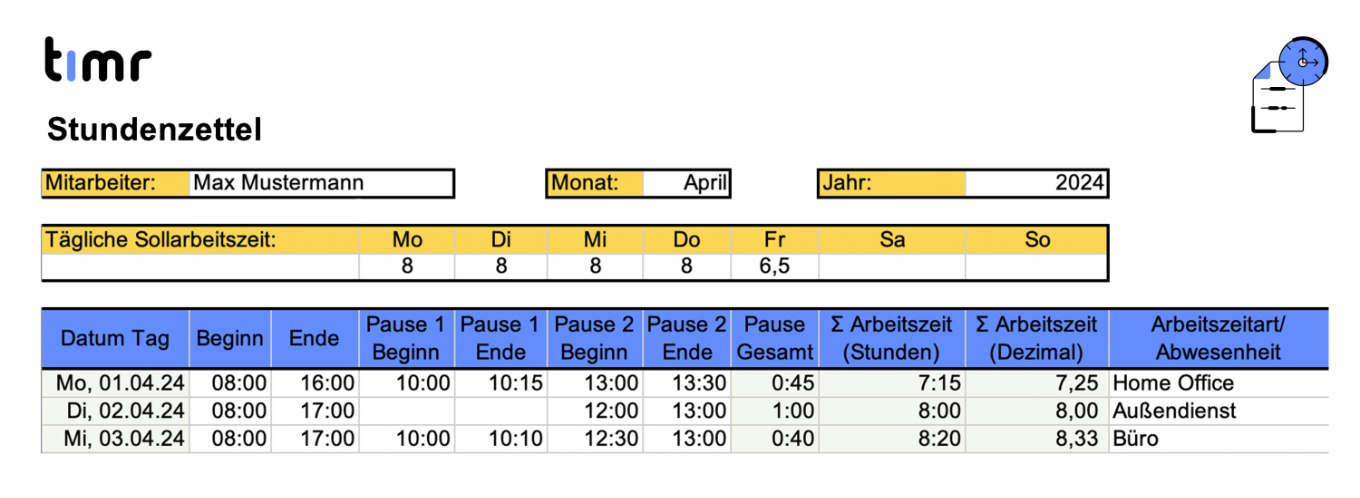

Minijobber sind gesetzlich verpflichtet, ihre Arbeitszeiten inklusive Pausen detailliert zu erfassen. Wenn Sie nur gelegentlich wenige Minijobber beschäftigen, kann eine einfache Excel-Lösung ausreichen.

Nutzen Sie dafür unserer Gratis Vorlage:

Download: Kostenlose Stundenzettel-Vorlage für Excel, PDF & Word

Doch sobald Sie regelmäßig mehrere Minijobber, Teilzeit- oder Vollzeitkräfte im Team haben, empfehlen wir die digitale Zeiterfassung mit timr.

Mit timr automatisieren Sie die Zeiterfassung, sparen wertvolle Zeit und reduzieren Ihren administrativen Aufwand.

Zudem müssen Sie als Arbeitgeber die Aufzeichnungen zur Arbeitszeiterfassung zumindest 2 Jahre aufbewahren und bei einer möglichen Prüfung durch die zuständige Behörde vorlegen.

Aber Achtung

Es können sich auch längere Aufbewahrungsfristen für Stundenzettel ergeben.

Welchen Urlaubsanspruch haben Minijobber?

Nach dem Bundesurlaubsgesetz (BUrlG) haben alle Arbeitnehmer in Deutschland – und somit auch Minijobber – einen Urlaubsanspruch von mindestens 4 Wochen.

Wie viele jährliche Urlaubstage einem Minijobber tatsächlich zustehen, hängt davon ab, wie viele Tage er in der Woche im entsprechenden Unternehmen arbeitet.

So berechnen Sie den Urlaubsanspruch bei einem Minijob richtig:

Anzahl der wöchentlichen Arbeitstage eines Minijobbers x Anzahl der jährlichen Urlaubstage bei Vollzeit / Anzahl der wöchentlichen Arbeitstage einer Vollzeitkraft = Jährlicher Urlaubsanspruch bei einem Minijob

Beispiel

- Sonja arbeitet in ihrem Minijob an 2 Tagen in der Woche im Unternehmen.

- Ihre Kollegen in Vollzeit haben eine 5-Tage-Woche.

- Außerdem wurde im Tarifvertrag ein Urlaubsanspruch von 30 Tagen im Jahr für Vollzeitkräfte vereinbart.

- Sonja bekommt anteilig 12 Urlaubstage pro Jahr, weil:

- 2 Minijob-Arbeitstage pro Woche x 30 Vollzeit-Urlaubstage pro Jahr / 5 Vollzeit-Arbeitstage pro Woche = 12 Minijob-Urlaubstage pro Jahr

Welche Regeln gibt es zu Kündigung und Kündigungsfristen bei Minijobs?

Auch für geringfügig Beschäftigte gilt der gleiche Kündigungsschutz wie für Arbeitnehmer in anderen Beschäftigungsverhältnissen.

Bei gewerblichen Minijobs greift der Kündigungsschutz nach dem Kündigungsschutzgesetz. Minijobber im Privathaushalt sind bei einer Kündigung durch das Bürgerliche Gesetzbuch (BGB) geschützt.

Folgende Bestimmungen zu Kündigung und Kündigungsfristen gelten für Minijobber:

- Beschäftigte müssen ihren Minijob schriftlich auf Papier kündigen. Eine Kündigung des Arbeitsverhältnisses per E-Mail ist nicht rechtens (vgl. § 623 BGB).

- Das Arbeitsverhältnis eines Beschäftigten kann mit einer Frist von 4 Wochen zum 15. oder zum Ende eines Kalendermonats gekündigt werden (vgl. § 622 Abs. 1 BGB).

- Wenn das Arbeitsverhältnis länger als 2 Jahre dauert, gelten längere Kündigungsfristen (vgl. § 622 Abs. 2 BGB).

- Während einer Probezeit von maximal 6 Monaten, beträgt die Kündigungsfrist 2 Wochen (vgl. § 622 Abs. 3 BGB).

- In Tarifverträgen oder einzelnen Arbeitsverträgen dürfen längere oder kürzere Kündigungsfristen vereinbart werden (vgl. § 622 Abs. 4 und 5 BGB).

Wie ist die Krankenversicherung bei Minijobs geregelt?

Obwohl Sie als Arbeitgeber pauschale Beiträge zur Krankenversicherung bei Minijobs einzahlen müssen, sind Minijobber damit nicht automatisch krankenversichert.

Denn: Arbeitnehmer müssen erst ab einem monatlichen Verdienst über der Geringfügigkeitsgrenze Beiträge an die Krankenversicherung abführen.

Aus diesem Grund müssen sich Minijobber anderweitig um einen Versicherungsschutz kümmern – z.B. über die Familienversicherung oder privat.

Gut zu wissen: Minijobs und Lohnfortzahlung bei Krankheit

Auch bei Minijobs haben Beschäftigte im Krankheitsfall einen Anspruch auf Lohnfortzahlung (vgl. Entgeltfortzahlungsgesetz). Als Arbeitgeber müssen Sie Ihren Minijob-Mitarbeitern bei Krankheit ihr vollständiges Gehalt bis zu 6 Wochen bezahlen (vgl. § 3 Abs. 1 Entgeltfortzahlungsgesetz).

Aber Achtung

Ist der geringfügig Beschäftigte länger als 6 Wochen am Stück krank und daher arbeitsunfähig, endet die Lohnfortzahlung durch den Arbeitgeber. Anschließend würde die Krankenkasse ein Krankengeld bezahlen. Minijobber haben diesen Anspruch jedoch nicht, da sie nicht über ihren Minijob krankenversichert sind (vgl. § 44 SGB V).

Welche Vorteile und Nachteile haben Minijobs?

Vorteile

für Arbeitgeber

- Geringer bürokratischer Aufwand

- Flexibler Einsatz von Mitarbeitern (angepasst an Nachfrage)

- Attraktiv als Arbeitgeber für Studenten, Rentner und andere, die einen Nebenjob suchen

Vorteile

für Arbeitnehmer

- Gleiche Rechte aus dem Arbeitsrecht wie sozialversicherungspflichtige Arbeitnehmer

- Keine Lohnsteuerabzüge

- Keine Beiträge zur Sozialversicherung

- Zusätzlicher Verdienst zum Haupteinkommen

Nachteile

für Arbeitgeber

- Teilweise höhere Beiträge zu den Sozialversicherungen

- Strenge Grenzen, was die monatliche Arbeitszeit betrifft

- Höhere Fluktuation (Übergangsbeschäftigung)

- Meist nur für gering qualifizierte Arbeitskräfte attraktiv

Nachteile

für Arbeitnehmer

- Keine Kranken-, Arbeitslosen- und Pflegeversicherung

- Kein gesetzlicher Anspruch auf Sonderzahlungen

- Meist niedriger Verdienst wegen der festgelegten Verdienstgrenze

- Geringe Perspektiven zur beruflichen Weiterentwicklung

- Geringer Rentenanspruch (bei Befreiung der Rentenversicherungspflicht)

Häufig gestellte Fragen zu Minijobs

Gibt es eine Pflicht zur Rentenversicherung im Minijob?

Für Minijobs mit Verdienstgrenze – sowohl im Privathaushalt als auch im Gewerbe – gilt grundsätzlich die Pflicht zur Rentenversicherung. Kurzfristige Beschäftigungen sind hingegen nicht rentenversicherungspflichtig.

Übrigens: Minijobber können sich von der Zahlung ihres Beitrages zur Rentenversicherung befreien lassen. Der Arbeitgeber führt aber weiterhin den entsprechenden Pauschalbeitrag ab.

Für eine Befreiung der Rentenversicherungspflicht müssen Arbeitnehmer einen schriftlichen Antrag beim Arbeitgeber stellen. Die Befreiung ist dann für die gesamte Dauer des Minijob-Arbeitsverhältnisses gültig.

Muss der Minijob in der Steuererklärung angegeben werden?

Grundsätzlich ist ein Minijob steuerpflichtig. Für den Beschäftigten fallen jedoch in der Regel keine Steuern an. Nur Sie als Arbeitgeber müssen Steuern abführen. Mehr Infos gibt es bei der Minijob-Zentrale.

Gibt es ein Mindestalter für einen Minijob?

Grundsätzlich gibt es für Minijobs kein spezielles Mindestalter. Es gelten die rechtlichen Bestimmungen des Jugendarbeitsschutzgesetzes. Demnach dürfen Jugendliche erst ab 15 Jahren regulär beschäftigt werden und höchstens 8 Stunden täglich bzw. 40 Stunden wöchentlich arbeiten.

Weitere interessante Beiträge